結婚、子どもの誕生や成長、仕事での昇進などライフスタイルの変化やイベント事があると頭に浮かぶのが住宅購入「今は賃貸だけどいつかはマイホームを」と考える方も多いのではないでしょうか?ただ「ローンは通るの?頭金はいくらいるの?」と住宅購入についての疑問はたくさんありますよね。

まずは、住宅を購入するまでの流れをしっかり確認したうえでリアルな数字でローンシミューレーションしてきます。

目次

住宅購入の流れ

マイホームが欲しいけど何から始めたらいいの?と思う方も多いですよね。

マイホームが欲しいけど何から始めたらいいの?と思う方も多いですよね。

住宅購入までの基本的な流れは1~5となります。

1.理想の住まいを考える

まずは家族の人数や年齢・ライフプランなどから間取りや住みたい地域、マンションなのか戸建てなのかを家族で話し合ってみましょう。今の家族の状況だけでなく、親と同居するのかなど、将来のことも見据えて考えるとよいでしょう。

2.情報収集、資金計画

自分の希望の地域の物件がどのくらいの金額で販売されているのかを調べたり、今の収入や貯金でどのくらいの資金が出せるのかなどをシミュレーションして把握します。

3.物件の見学・住宅メーカーを選ぶ

希望の地域や間取りなどがだいたい決まったら、実際に住宅メーカーへ出向いて見学をしてみましょう。予算や希望の間取り、家族構成などを伝えると「このようなプランが可能です」と試算をしてくださるメーカーもあります。マイホームは一生の買い物ですので、購入後もずっと付き合うことを考えて住宅メーカーを決めましょう。

4.購入申し込み・住宅ローン事前審査

この家!と意志が固まったら、住宅メーカーに申し込みをします。申し込みと同時に、金融機関でいくら借りることができるかなどの住宅ローンの事前審査があります。長い期間払い続けることになる住宅ローンは、無理のない返済計画が大切です。

5.契約・住宅ローン申し込み

事前審査に問題が無ければいよいよ物件購入の契約をして、住宅ローンの申し込みをするという流れになります。

1~5の住宅購入の基本的な流れが分かったので、40代で住宅ローンを組むと返済額がいくらになるのか?リアルな数字でシミュレーションしてきます!

ローンを組む時に注意すべき5つのポイント

マイホームの購入は心躍る一大イベントですが、一生の買い物になるので注意するべき点もあります。

マイホームの購入は心躍る一大イベントですが、一生の買い物になるので注意するべき点もあります。

住居費の割合

家計のバランスが崩れないように「借りられる額」ではなく「無理なく返済できる額」でローンを組む。

完済時の年齢

ローンの期間を長くすれば月々の支払い額は減りますが、その年齢まで支払うことができるのかということも考えて組む。

頭金の用意

住宅資金全額のローンを組むことも可能ですが、頭金が0の場合総支払額が上がります。

金利の型

ライフプランや家計状況により各家庭に合う金利の型が違うので、金融機関で相談してちょうど良い型を選ぶ。

住宅購入後の必要支出

固定資産税や火災保険料、管理費など購入後にかかってくる支出も考慮して月々の返済額を決める。

住宅購⼊にむけてやっておきたい節約ポイント

家族の夢がつまったマイホームのために今から上手に家計を管理し、まず始めにやるべきこととして家計の把握をすることです。「家賃が〇万円・生活費が〇万円」と数字を把握することで住宅購入の資金計画を立てることができます。

家計の把握ができたら「頭金を〇万円貯める」「〇万円ローンの返済ができる家計にする」など実際の目標に向けて節約をしていきましょう。外食の回数を減らす・格安スマホを検討する・家計簿をつけるなど自分に合った節約方法から始めてみてはいかがでしょうか。早めの準備が功をなす!です。読者の皆さんは、早めにマイホーム計画をしてみてください。

では、住宅ローンシミュレーションをしていってみましょう。

シミュレーションの条件

我が家は10年程前に住宅を購入したので「もし今住宅を購入するとしたら」という設定で進めていきたいと思います。

購入予算

2,500万円

家族構成・収入

40代夫婦(年収600万円)、中学2年生息子、小学5年生娘の4人家族

家計資産

貯蓄・投資信託などが約800万円、学資保険など約300万円

家計支出

月払い…約34万円、投資信託・貯蓄…年間約50万円

新築注文住宅の借入シミュレーション

では実際に⼗⼋親和銀⾏の新築注文住宅借入シミュレーションをしていきます。

注文住宅とは間取りなどを自由に決めて自分好みの家を作ることができ、誰もが一度は憧れをもつ住宅ではないでしょうか?

シミュレーション結果・新築注文住宅

自由度が高く思い描く住まいを建てることができる注文住宅ということで、やはり金額が高くなってしまいます。月々の返済額が15万円以上となり、今の我が家の家計状況では厳しいことがわかりました。

自由度が高く思い描く住まいを建てることができる注文住宅ということで、やはり金額が高くなってしまいます。月々の返済額が15万円以上となり、今の我が家の家計状況では厳しいことがわかりました。

40代での購入ということは、定年までに返済を終わるためには20数年で返済する必要があります。完済までの期間によって月々の返済額が決まってくるので、「〇才までに完済するために□才までに購入しよう」という目安にもなります。

新築建売住宅の借入シミュレーション

続いて⼗⼋親和銀⾏の新築建売住宅借入シミュレーションをしていきます。

新築建売住宅とは、完成済みまたは完成予定の住宅と土地を一緒に販売している住宅です。注文住宅のように自由度はありませんが、新築なので新しい家に始めから住むことができます。またすでに完成している住宅もありますので、実際に見てその家での生活をイメージしやすいところがメリットです。

シミュレーション結果・新築建売住宅

新築の家に住む憧れはありましたが、建売住宅でも月々の返済額が12万円を超えてしまい、今後の教育費ラッシュを考えてもこの金額を払い続けることは難しいと判断しました。

新築の家に住む憧れはありましたが、建売住宅でも月々の返済額が12万円を超えてしまい、今後の教育費ラッシュを考えてもこの金額を払い続けることは難しいと判断しました。

中古住宅の借入シミュレーション

次に⼗⼋親和銀⾏の中古住宅借入シミュレーションをしていきます。

中古住宅とは過去に人が居住したことがある住宅のことです。中古住宅と聞くと「古い家」とイメージする方もいらっしゃるかもしれません。しかし住宅ローンフラット35では、新築してから2年が経過すると全ての住宅が中古住宅とみなされます。中古住宅にも新築同様のものから築年数が長く経過しているものまであることがわかりますね。

シミュレーション結果・中古住宅

中古住宅になると金額がグッと下がり現実的な数字になりました。月々の返済額も6万円台ということで、賃貸住宅の家賃と大きな差は無いのではないでしょうか。この金額でしたら我が家も今から住宅購入に向けて話を進めることができそうです!

中古住宅になると金額がグッと下がり現実的な数字になりました。月々の返済額も6万円台ということで、賃貸住宅の家賃と大きな差は無いのではないでしょうか。この金額でしたら我が家も今から住宅購入に向けて話を進めることができそうです!

こちらの記事も読まれています

中古住宅購⼊の注意点やポイント︕デメリットとメリットを知っておく

【令和5年1月17日受付終了】佐世保で中古住宅購入時のリフォーム・改修の補助金

リフォーム業者選びの失敗と選ぶポイント!トラブル対処は第三者機関に

グリーンリフォームローンで地球にも家計にもやさしく!省エネで節約

新築マンションの借入シミュレーション

さて、ここまで戸建て住宅ばかり見てきましたが、続いては⼗⼋親和銀⾏の新築マンション借入シミュレーションをしていきます。

新築マンションとは、竣工して1年未満かつ未入居の物件のことを言います。よく新聞の折り込みチラシにも入っていて、おしゃれな空間の写真に私もうっとりしてしまいます。

シミュレーション結果・新築マンション

新築とあって月々の返済額が11万円を超えてしまいました。チラシの写真のような生活に憧れはありますが、新築マンションは厳しく、購入を見送る方が良さそうですね。早めの計画で、40年ローンなどを検討することも必要なのかもしれませんね。諦めようと思います。

新築とあって月々の返済額が11万円を超えてしまいました。チラシの写真のような生活に憧れはありますが、新築マンションは厳しく、購入を見送る方が良さそうですね。早めの計画で、40年ローンなどを検討することも必要なのかもしれませんね。諦めようと思います。

中古マンションの借入シミュレーション

続いて⼗⼋親和銀⾏の中古マンション借入シミュレーションをしていきます。

中古マンションとは、1度でも人が居住したことがある、または築1年以上のマンションのことです。新築マンションにひと月でも誰かが居住したら、その物件は中古マンションになるということですね。中古住宅と同じでかなり新しい状態でも中古マンションと呼ぶ物件があるようです。

シミュレーション結果・中古マンション

元々の予算の2,600万円を少し超えていますが、がんばれば手の届く範囲の返済額が出ました。夫婦で収入を増やす、今の生活費を見直すなどの努力次第で返済可能な金額です!

元々の予算の2,600万円を少し超えていますが、がんばれば手の届く範囲の返済額が出ました。夫婦で収入を増やす、今の生活費を見直すなどの努力次第で返済可能な金額です!

※⼗⼋親和銀行借入シミューレション

https://www.18shinwabank.co.jp/webportal/member/useOfFunds

※住宅の金額は住宅金融支援機構の調査報告2020年長崎県の利用者の資料より算出しています。

※土地取得代は土地代データ土地価格資料より算出しています。

※注文住宅の外構工事や給排水工事にかかる付帯工事は建物価格の10%としています。

※申請手続きや税金などの諸経費は建物価格の5%としています。

※各住宅メーカーの坪単価により金額は変わってきます。

<参考資料>

フラット35利用者調査より

https://www.jhf.go.jp/about/research/loan_flat35.html

土地代データ(土地価格)/坪単価約23万円・25坪…1,035万円

https://tochidai.info/nagasaki/

こちらの記事も読まれています

リフォーム業者選びの失敗と選ぶポイント!トラブル対処は第三者機関に

グリーンリフォームローンで地球にも家計にもやさしく!省エネで節約

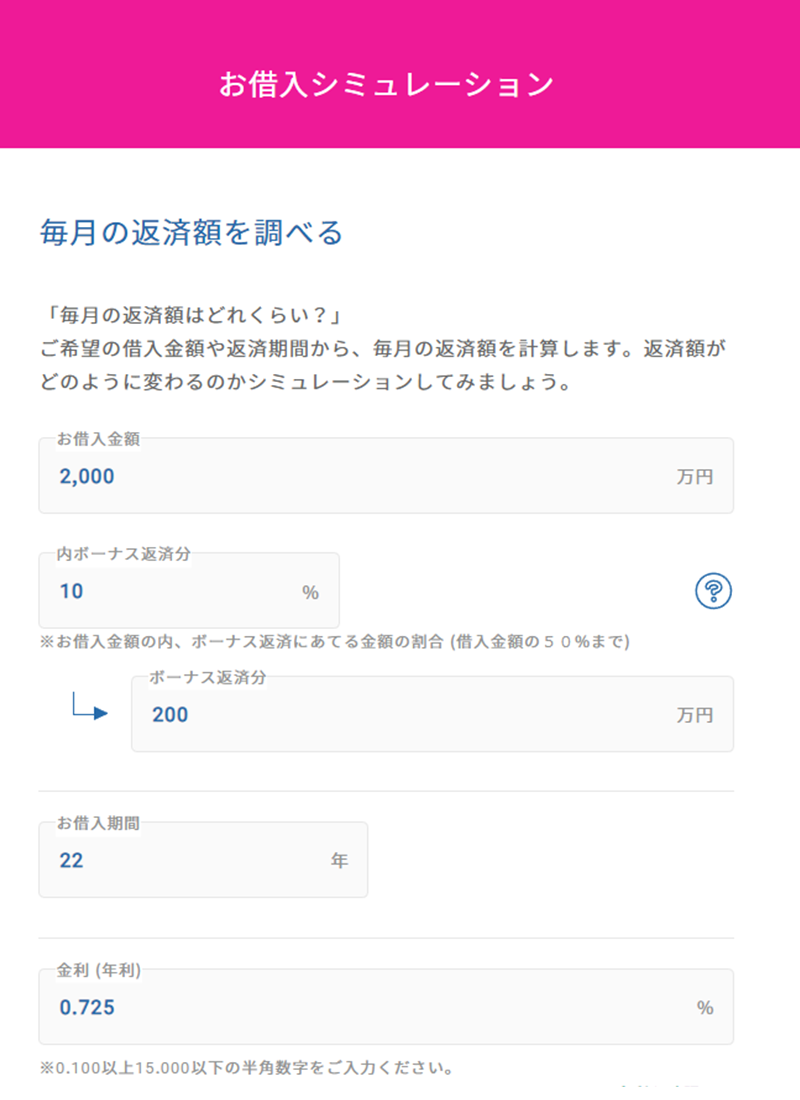

毎月の返済額をシミュレーション

「〇万円銀行から借りるとしたら、月々の返済額はいくらになるの?」という疑問に対するシミュレーションになります。今回は2,000万円借りたいので、お借入金額が2,000万円ということです。

※十八親和銀行の現在の変動金利で算出

https://www.18shinwabank.co.jp/webportal/member/simulationB

2,000万円借りた時の返済額シミュレーション結果

月々の返済額は7万円台、ボーナス月に4万円台という結果がでました。家計のバランスから見ても返済が可能な金額です。

月々の返済額は7万円台、ボーナス月に4万円台という結果がでました。家計のバランスから見ても返済が可能な金額です。

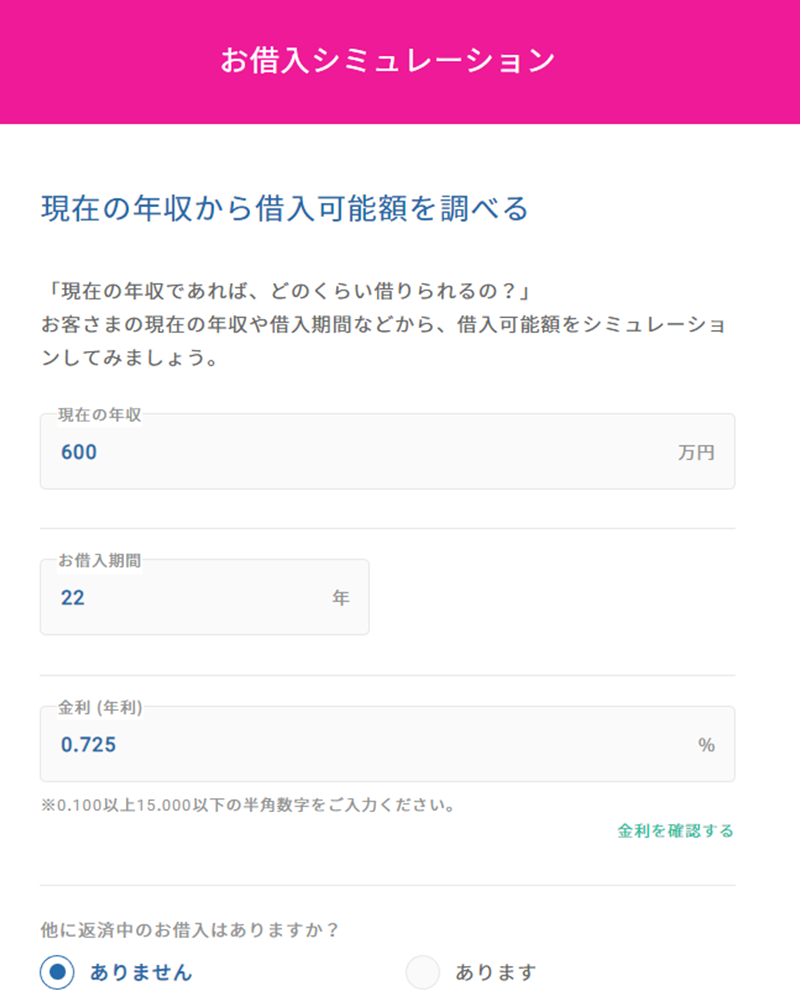

借入可能額をシミュレーション

「我が家の年収だといくら借りることができるの?」という疑問に対するシミュレーションです。今回の設定では年収は約600万円なので、年収の欄に600万円と入力していきます。

※十八親和銀行の現在の変動金利で算出

https://www.18shinwabank.co.jp/webportal/member/simulationC

年収600万円だといくら借りられるかのミュレーション結果

年収600万円だと3,000万円以上の借り入れが可能ということがわかりました。しかし月々のローンの支払いが12万円を超えてしまうと我が家の家計のバランスは崩れてしまうので、この金額まで借入をすることは現実的ではなさそうです。

年収600万円だと3,000万円以上の借り入れが可能ということがわかりました。しかし月々のローンの支払いが12万円を超えてしまうと我が家の家計のバランスは崩れてしまうので、この金額まで借入をすることは現実的ではなさそうです。

毎月の返済額から借入可能額シミュレーション

「月々〇万円まで返済できるけど、借入額は全部でいくらになるのかな?」という疑問に対するシミュレーションです。我が家は月々の返済額の希望は6万円~7万円なので毎月の希望返済額へ7万円と入力していきます。

※十八親和銀行の現在の変動金利で算出

https://www.18shinwabank.co.jp/webportal/member/simulationD

月々7万円返済での借入額のミュレーション結果

借入可能額が2,100万円という結果で、希望の2,000万円の金額まで借りることができそうです。家計のバランスから見たローン返済額で希望の金額を借りることができそうで現実味のある数字だと感じました。

借入可能額が2,100万円という結果で、希望の2,000万円の金額まで借りることができそうです。家計のバランスから見たローン返済額で希望の金額を借りることができそうで現実味のある数字だと感じました。

金利の種類(十八親和銀行の場合)

金利とは借りたお金に対して支払う利息の割合のことです。住宅ローンの金利にはいくつかの種類があります。1%の差でも返済総額が100万円以上変わることもあるので、しっかりと確認して住宅ローンを組む必要があることがわかりますね。ではそれぞれ説明していきます。

変動金利型

変動金利型とは毎年2回金利変動があり5年ごとの金利見直しに合わせて返済額の見直しをします。約5年ごとに返済額が変わり続けるということは、支払いが増えることも考えられるので余裕をもった家計管理をしておくことが大切になります。

固定金利型

固定金利型とは2年~10年の期間を設定し、その期間は返済額が変わらないものです。設定した期間の間は安定した返済計画を立てることができるので家計管理の上でも安心です。「今から10年間は教育費がかかるから住宅ローンの返済額は変わらない方がいい」などという40代前後の方にも向いているのではないでしょうか。

設定した固定金利期間が終わるとその時点での適応金利による変動金利型か、再び固定金利型かを選ぶことができます。ただし将来の金利は予測ができないため、固定金利期間が終わった時の情勢によってはそれまでより返済額が大幅に増える可能性もあるので注意が必要です。余裕のある家計管理やそれまでに収入アップしておくなど、大幅に返済額が増えるかもしれないことを踏まえて選ぶことが大切ですね。

全期間固定金利型

全期間固定金利型とは返済期間の最後まで金利が変わらないものです。金利が変わらないということは返済額も変わらないので、長期的にマネープランやライフプランを立てやすいですね。デメリットとしては、変動金利型、固定金利型に比べて全期間固定金利型は金利が高く設定されています。また全期間固定金利型は借入期間中他の金利種類への変更不可なので、借り入れ後「やっぱり変動金利型へ変更したい」などということはできません。

住宅ローン基準金利

住宅ローン基準金利とは「店頭金利」とも呼ばれ、金融機関の原則的な住宅ローン金利のことです。「住宅ローン金利が店頭金利から〇%マイナス」などという言葉を目にしたことがあるかもしれません。それは設定してある基準金利より実際の住宅ローン金利をマイナスしますよ、という意味なのですね。変動金利型や固定金利型で基準金利がそれぞれ決まっており、優遇などで実際の金利は基準金利より低いことがほとんどです。